Marina Gazzoni e Fernando Scheller

SÃO PAULO – Fornecer para as gigantes Petrobras e Vale é considerado a grande chance para empresas de engenharia e equipamentos de pequeno e médio portes. No entanto, um contrato milionário pode facilmente transformar-se em pesadelo basicamente por duas razões. Primeiro, porque os grandes conglomerados costumam adiar investimentos, o que compromete o fluxo de caixa dessas pequenas empresas. Segundo, elas ainda podem descobrir, no meio do caminho, que não têm capacidade técnica para executar as obras.

Embora seja promissora, a relação com a Petrobras e a Vale é considerada instável. Os planos dessas empresas mudam de acordo com os rumos da economia e dificuldades operacionais. Recentemente, as duas companhias anunciaram cortes em investimentos. A petrolífera informou no mês passado que não vai cumprir a previsão de investir R$ 84,7 bilhões em 2011 – o número deverá ficar perto de R$ 76 bilhões. Além disso, a estatal já adiou vários projetos, citando dificuldades operacionais. Já a Vale anunciou "mais disciplina na alocação de capital" e reduziu a previsão de investimentos em 11% para o ano que vem, para US$ 21,4 bilhões.

A mudança de planos provoca um impacto direto nas contas dos fornecedores, especialmente aqueles que têm um forte grau de dependência da Petrobrás e da Vale. "As empresas estão entregando as encomendas da Petrobrás, mas não têm novos pedidos. Para o ano que vem, há uma perspectiva de queda de faturamento e demissões no setor", afirma o vice-presidente da Associação Brasileira da Indústria de Máquinas e Equipamentos (Abimaq), José Velloso.

Uma das principais reclamações da Abimaq é que o cronograma da Petrobras não é confiável. Em julho, a estatal anunciou um plano de investimentos de US$ 224 bilhões entre 2011 e 2015. "Os fornecedores investem em capacitação para atender a empresa, mas não há garantias de quando os contratos vão de fato sair do papel", diz o chefe de gabinete da Abimaq, Lourival Junior Franklin.

Fluxo de caixa

A Lupatech é o mais recente exemplo de empresa que apostou suas fichas na relação com a Petrobras e se viu em apuros. Uma das preferidas dos investidores no setor de óleo e gás por diversos anos, a Lupatech arrecadou R$ 450 milhões em sua abertura de capital, em 2006, e fez 15 aquisições nos anos seguintes. O futuro da fornecedora de equipamentos parecia brilhante após o fechamento de contratos bilionários com a petrolífera. O problema é que o cronograma da Petrobrás para o pré-sal foi adiado – e o dinheiro que deveria entrar no caixa para compensar os investimentos já feitos acabou não vindo. Hoje, a empresa tem uma carteira de pedidos de R$ 2,5 bilhões, cerca de 70% deles vinculados à Petrobrás, segundo um analista, mas só deve receber R$ 306 milhões nos próximos 12 meses.

O problema da Lupatech, de acordo com o consultor Adriano Pires, do Centro Brasileiro de Infraestrutura (Cbie), foi embarcar no "sonho ufanista" do pré-sal, apresentado em 2007 pelo então presidente Lula. "A Lupatech saiu comprando empresas, se endividou e aumentou a sua capacidade de produção, mas os projetos da Petrobrás não saíram no ritmo previsto e ela enfrentou uma crise."

Com uma receita bem inferior à prevista, a Lupatech chegou ao fim de setembro com uma dívida de R$ 312,8 milhões a vencer nos próximos 12 meses, mas com menos de 10% desse montante em caixa (R$ 30,8 milhões). "A situação da Lupatech reflete os dois anos (2009 e 2010) que a Petrobrás voltou-se para exploração de petróleo, pois a maior parte dos equipamentos da empresa é focado na fase de produção. Ela consumiu caixa e essa crise estourou agora", diz um analista do setor de óleo e gás de um banco, que não quis se identificar.

A companhia busca agora dinheiro novo para não quebrar – o BNDES, que tem fatia de 11,4% na empresa, deve vir ao socorro da Lupatech, que também pretende vender ativos para levantar capital. Procurada pelo Estado, a Lupatech não quis dar entrevista, mas disse, em nota, que está em trajetória de recuperação. "A empresa tem verificado neste ano um crescimento no volume das encomendas, que deve se intensificar nos próximos dois anos", afirmou.

Execução

Em algumas situações, dificuldades em levar a cabo um determinado projeto podem azedar a relação entre contratante e fornecedores. A mineira Santa Bárbara Engenharia foi contratada para realizar parte da obra do projeto de extração de cobre Salobo, em Parauapebas (PA). O contrato foi celebrado em 2009, e a companhia dividiu os trabalhos com grandes nomes como a Odebrecht.

No entanto, no ano passado, os problemas entre a mineradora e a Santa Bárbara começaram a se multiplicar. Parte dos trabalhadores da obra chegou a ficar sem salário, em meio a acusações mútuas de descumprimento de contrato. Procurada pela reportagem, a Santa Bárbara não deu declarações, enquanto a Vale se limitou a dizer que o caso está sendo discutido na Justiça.

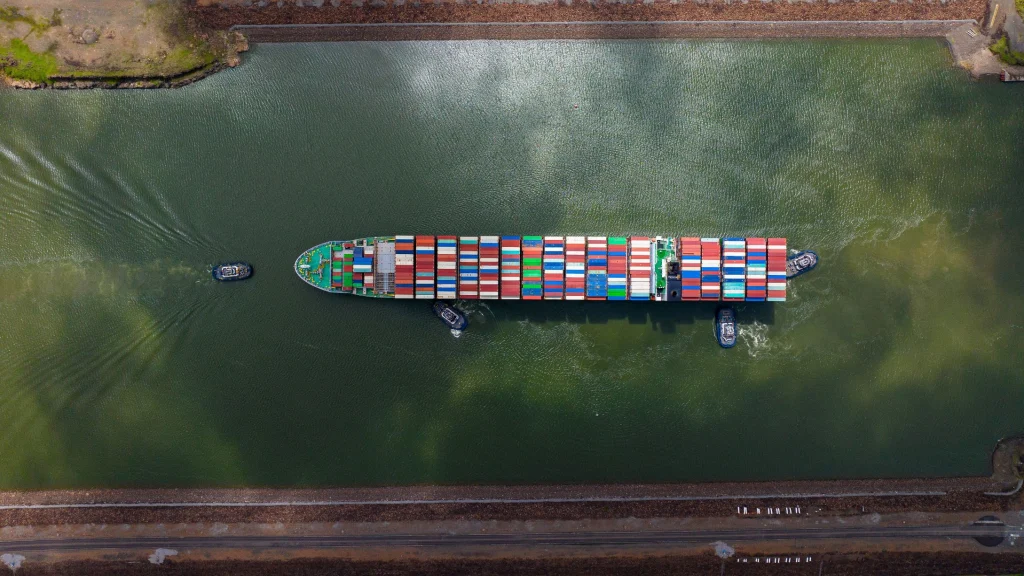

Diante das "surpresas" que podem surgir no caminho da relação com a Vale e a Petrobrás, há empresas que – mesmo apostando forte na relação com companhias de grande porte – preocupam-se em diversificar seus setores de atuação. A companhia gaúcha de automação industrial Altus fechou dois contratos no valor de R$ 115 milhões com a Petrobrás para atender dez plataformas de petróleo nos próximos seis anos. O presidente Luiz Gerbase diz que a empresa já fornece para a petrolífera há 17 anos, mas nunca fechou um contrato dessa magnitude. "Faremos mais nos próximos seis anos do que fizemos nos últimos 17", explica.

Mas a empresa não depende exclusivamente da Petrobrás para sobreviver, de acordo com Gerbase, que ajudou a fundar a Altus há 29 anos. Segundo ele, em 2011, a maior parte do faturamento de R$ 100 milhões da companhia veio do setor de energia, e não de óleo e gás. A vantagem do produto da Altus, afirma o executivo, é o fato de ser um sistema "genérico", que pode ser adaptado a qualquer indústria. "O nosso sistema pode ser usado tanto para automatizar uma linha de salgadinhos quanto uma plataforma de petróleo", diz. "Todos os mercados estão sujeitos a altos e baixos."